一、公司介绍

中信证券成立于1995年10月,2003年在上海证券交易所挂牌上市交易,2011年在香港联合交易所挂牌上市交易,是中国第一家A+H股上市的证券公司。中信证券第一大股东为中国中信有限公司,持股比例16.68%。

中信证券主营业务为经纪业务、资产管理业务、证券投资业务、证券承销业务、其他业务,主要产品为另类投资类、权益投资类、挂钩浮动收益类、类固定收益类、现金管理类。

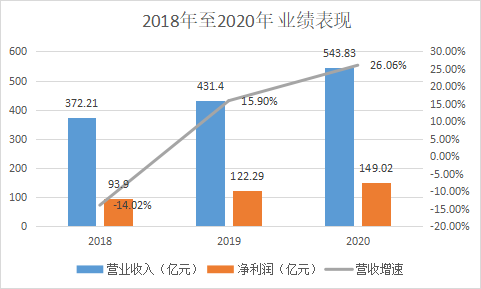

图表1:2018年至2020年业绩情况

(来源:中信证券2020年年报)

截至9月3日,中信证券在A股的收盘价为26.59元/股,总股本为121.17亿股;港股收盘价为20.35港元/股,总股本为129.3亿股。中信证券A股和H股的总股本为250.47亿股。

二、财务分析及数据评分

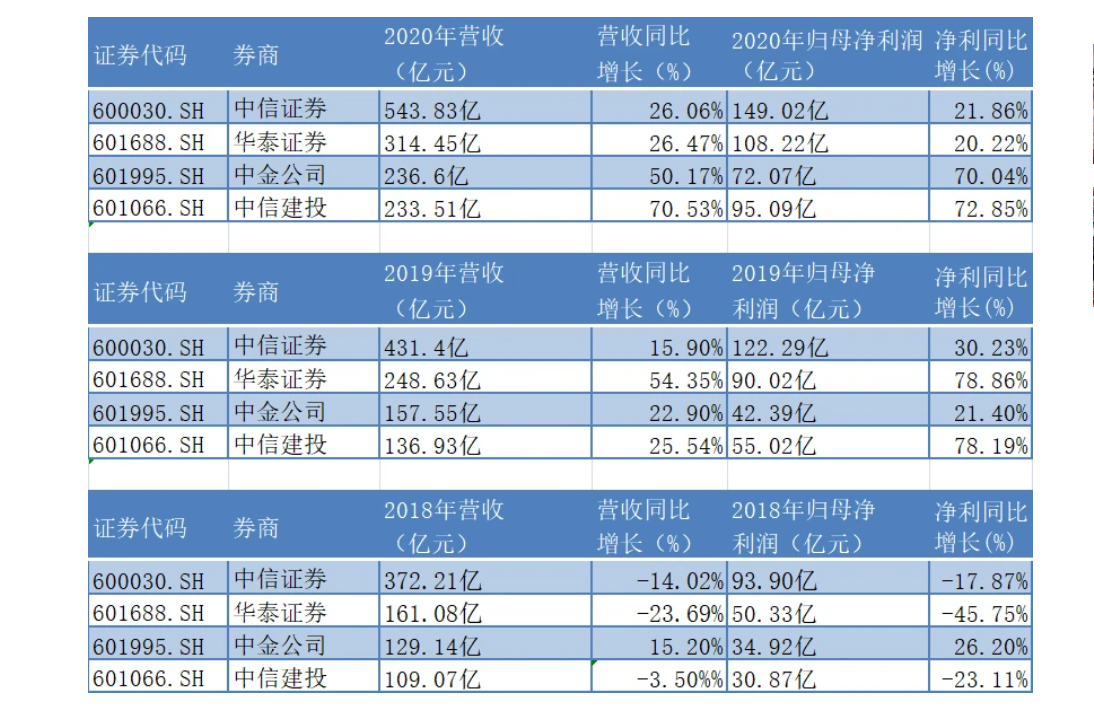

2018年至2020年,中信证券的营业收入分别为372.21亿元、431.40亿元、543.83亿元,净利润分别为93.90亿元、122.29亿元、149.02亿元。同期,中信证券的营收增速分别为-14.02%、15.90%、26.06%;净利润增速分别为-17.87%、30.23%、21.86%。

与其他证券公司相比,中信证券的业绩整体向好。

(来源:企业财报)

以申万宏源为例,2018年至2020年,申万宏源的营业收入分别为152.77亿元、245.93亿元和294.92亿元,净利润分别为41.60亿元、57.35亿元和77.66亿元。同期,申万宏源的营收增速分别为14.29%、60.98%和19.58%;净利润增速分别为-9.55%、37.86%和35.41%。

中信证券的业绩总体上优于申万宏源、华泰证券、中金公司等公司,不过,2018年中信证券的业绩增速较快。2019年和2020年,申万宏源的业绩增速略低于可比公司平均值。

8月20日,中信证券披露了2021年半年报,上半年,中信证券的营业收入为377.21亿元,较2020年同期增长了41.05%;净利润为121.98亿元,同比增长36.66%。

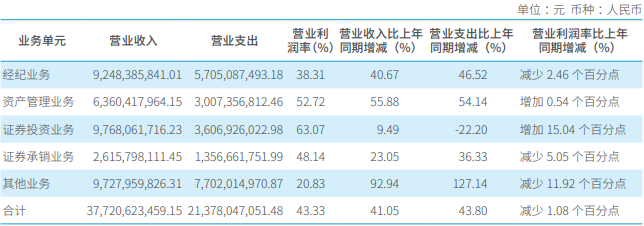

就具体业务而言,2021年上半年,经纪业务实现营收92.48亿元,同比增长40.67%;资产管理业务实现营收63.60亿元,同比增长55.88%;证券投资业务实现营收 97.68亿元,同比增长9.49%;证券承销业务实现营收26.16亿元,同比增长 23.05% ;其他业务实现营收97.29亿元,同比增长92.94%。

(来源:中信证券半年报)

IPO参考认为,作为券商行业总资产等多项指标的首位,中信证券在目前券商行业“马太效应”加剧的情况下无疑拥有强大的竞争优势。

证券业协会数据显示,2021年上半年,139家证券公司实现营业收入2324.14亿元,同比上升8.91%;实现净利润902.79亿元,同比上升8.58%。中信证券的业绩增速显著高于行业平均。

一直以来,在实现业绩增长的同时,中信证券也严控经营风险。2021年上半年,中信证券的资本杠杆率下降了0.73个百分点,各项风险资本准备之和上升了12.44%。

三、公司最近三年表现:

1、产品市场表现;

中信证券的“券业一哥”之位坐得稳固。2018年至2020年,其营收分别为372.21亿、431.4亿和543.83亿元,归母净利润分别为93.9亿、122.29亿和149.02亿元。

营收结构不断优化,各业务优势明显

从2021年一季报看,中信证券的经纪业务、投行业务、资管业务、利息净收入、自营业务和其他业务收入的占比分别为21.48%、9.72%、17.00%、6.51%、23.63%和21.66%。与行业相比,中信证券的经纪业务和信用业务营收占比低于其他上市券商(21.48%、6.51%VS23.17%、11.02%),因为券商经纪业务和信用业务跟市场表现密切相关,意味着其受市场行情的影响会相对较小。另外,中信证券的投行业务和资管业务营收占比要高于其他上市券商(9.72%、17.00%VS8.69%、7.17%),表明其在客户资源、品牌知名度以及投资管理能力等券商核心竞争力上要好于其他券商。

轻资产业务:优势突出,业绩稳健发展

中信证券股票经纪业务持续保持领先优势,2020年其代理买卖证券款机构客户占比53.27%,较2019年增加8pct,机构客户具有粘性高、佣金费率高等特点,其深化财富管理转型发展,注册投顾人数保持行业第一;投行业务是其传统优势业务,2020年股、债承销3135.99、12989.44亿元,均排名同业第一,完成A股重大资产重组交易金额2777亿元,市场份额43.47%,排名行业第一;其2020年末主动资管规模10526.45亿元,保持行业领先,将继续丰富产品种类,推进主动管理、长期限净值型、“固收+”及权益等多资产模式。

重资产业务:投资规模持续扩张,积极开展场外衍生品业务

中信证券2020年末资产总额过万亿,连续位居行业第一,依托雄厚资本实力,完善的产品供给和客户服务生态,其重资产业务发展潜力巨大。中信证券两融业务2020年机构客户资产占比36.54%,远高于其他头部券商15.94%的占比均值,另股票质押规模压降幅度较大,减值计提较为充分,整体风险可控;截至2020年11月,中信证券场外期权存续名义本金1352.56亿元,收益互换存续名义本金1687.09亿元,均排名行业第一。

2、团队表现,公司董事、监事、高级管理人员变动

王恕慧自2020年6月23日起出任中信证券非执行董事、董事会发展战略委员会及风险管理委员会委员。

张长义自2020年6月23日起出任中信证券监事,自2020年6月24日起正式出任中信证券监事会主席,李宁不再担任监事会召集人。

郑京于2020年2月11日向中信证券董事会提交了辞职报告,不再履行中信证券董事会秘书职责、辞任中信证券秘书及在中信证券的其他任职,同日董事会授权董事长张佑君代为履行董事会秘书职责。

自2020年7月30日起,王俊锋正式出任中信证券董事会秘书,董事长张佑君不再代行董事会秘书职责。

3、资本市场表现

截至2021年6月30日收盘,中信证券报收于24.94元,较2020年末的29.40元下跌15.17%。1月12日,中信证券股价最高见32.21元,最高点相较年初最大涨幅达到9.56%,4月28日盘中最低价报22.59元,股价触及上半年最低点。中信证券当前最新总市值3223.94亿元,在券商信托板块市值排名1/51,在两市A股市值排名39/4445。

四、行业趋势分析

中证协表示,2020年度证券行业业绩持续改善,达到最近3年最高水平,全行业实现营业收入4398.15亿元,同比增长24.93%;实现净利润1707.78亿元,同比增长39.20%。证券行业净资产收益率为7.82%,较上年提高了1.58个百分点,行业整体盈利能力继续增强。

截至2020年末,证券行业总资产8.78万亿元,净资产2.23万亿元,分别较上年末增长22.32%、14.02%;行业净资本1.80万亿元,较上年末增长11.80%。

五、投资评级及相关报告

1、万联证券、华金证券均维持中信证券“买入”投资评级,中国银河证券维持推荐评级。

2、券商观点:

万联证券表示,中信证券资产规模、经营业绩均居行业首位,280亿元配股募资到位后有利于降低其流动性风险和做大做强重资产业务,预测其2021年BVPS为15.42元/股,对应PB为1.54X,维持中信证券“买入”投资评级。

华金证券表示,中信证券龙头地位稳固,各项业务稳定发展。配股完成后将进一步夯实该其资本实力,同时打开高资本消耗业务发展空间,及时应对市场上客户的需求。长期视角下中信证券成长性充足,充分享受政策红利。目前对应2021E P/B 1.50x,位于近五年中枢水平以下,维持买入-A建议。

信达证券表示,资本市场改革深化,证券行业集中度进一步提升,作为龙头,中信证券凭借其资本实力、风险定价能力、业务协同能力在投行、资产管理、财富管理等业务领域竞争优势凸显,ROE有望继续提升,建议关注。

中国银河证券表示,中信证券龙头地位稳固,机构业务优势显著,综合实力强劲,有望抢先受益资本市场制度改革红利和航母级券商打造,实现业绩持续增长和盈利能力稳步提升。中信证券配股拟募集资金280亿元,进一步增强资本实力,助力业务发展壮大。我们看好中信证券未来发展前景,结合其基本面和股价弹性,维持“推荐”评级,2021-2022年BVPS为14.95/15.97元,对应2021-2022年PB为1.62X/1.51X。

六、总结

1、公司亮点

综合上述分析,2020年,中信证券的资产规模、经营业绩均居行业首位。同期,其经纪业务和信用业务营收占比低于其他上市券商,投行业务和资管业务营收占比高于其他上市券商。此外,其轻、重资产业务都有所扩张,依托其巨大的体量,其业务未来的发展潜力巨大。大部分机构认为,中信证券的业绩向好,投资者可以选择增持/买入其股票。

2、风险提示

中信证券的业务高度依赖于中国及其它业务所处地区的整体经济及市场状况,中国及国际资本市场的波动,都将对其经营业绩产生重大影响。

结合对宏观经济形势、行业发展趋势、监管环境等影响和中信证券自身情况的分析,其面临的风险主要有内部运营及管理风险、监管风险、信用风险和流动性风险、法律以及合规风险等。其中,信用风险和流动性风险是当前面临的主要风险。

针对上述风险,中信证券表示,其将从组织架构、管理机制、信息技术等方面进行防范,同时优化业务流程,重点加强信用风险和流动性风险的管理。