来源:雪山财金

近日,天合光能披露2023年三季报业绩,报告期内,公司实现归母净利润45.63亿元到55.77亿元,同比增加89.94%到132.15%。

随着光伏行业的逐步回暖,部分光伏企业业绩开始稳步上升,其中天合光能作为光伏行业的龙头,在业绩不断飙升的同时,公司市值却不断蒸发,明明业绩向好,为什么大股东却频繁减持?与此同时,天合光能与华能集团之间的关系也开始被媒体逐渐深挖,更有消息猜测,在天合光能与华能集团的交易中,光伏项目均经过第三人倒卖,并从中赚取差价。

华能集团成为公司第一大客户 为什么要有第三方赚差价

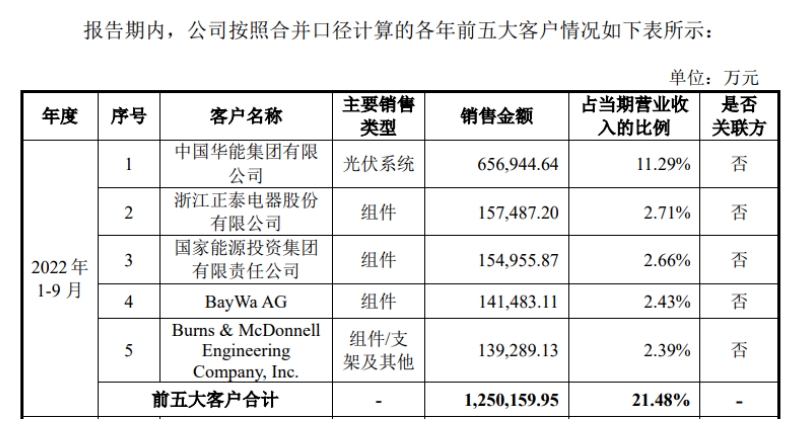

《雪山财金》发现,在天合光能在2022年11月发布的《向不特定对象发行可转换公司债券募集说明书(注册稿)》中,华能集团作为天合光能的第一大客户,其占当期营业收入比例达到11.29%,主要集中于光伏系统。

这份注册稿中,天合光能将公司的第一大客户公之于众,并且拥有不低的业务占比,这也让外界对这两家之间的关系有了猜测,但天合光能自己却讳莫如深。

(图源:注册书截图)

根据已有的公开信息,华能集团与天合光能的合作,在目前的对外宣传中已经由2021年的战略合作关系转变为2022年的全面战略合作关系。

另据媒体报道,2022年1月3日,华能新能源与天合光能子公司天合智慧分布式战略合作已达成500MW年度户用项目合作目标。从战略合作协议签署至今,双方已稳步推进完成2021年约定合作目标——500MW分布式户用项目。

同年2月23日,天合光能再与华能新能源签订全面战略合作协议。在现有合作基础上,双方将进一步拓展合作广度与深度,在集中式光伏电站、储能电站、光伏储能产品设备等领域再攀合作新高峰。

虽然双方合作不断加深,同时项目签订的数目也并不算小,但需要注意得是,在注册书发布之前,华能集团始终没有出现在天合光能的前五大客户中,而天合光能也从未出现在华能集团的中标名单或招商名单之中。

华能集团与天合光能之间的关系也引起了投资者猜疑。

据相关媒体报道,天和光能登录A股的时间正好是光伏行业最严厉政策出台的时间,天合光不仅稳渡上市,并且在一年年水涨船高的业绩中交出满意的答卷。如何做到的呢?

2018年作为天合光能业绩的转折点,也是在这一年中,天合光能的第一大客户宁波梅山保税港区远晟投资管理有限公司(下称“远晟投资”),为天合光能贡献了28亿元的销售收入,占当期总收入的11.29%。彼时,华能集团并未位列天合光能的客户之列。

而当时之所以能交出近28亿元的业绩,与天合光能进行的一项19家电站的交易或密切相关。

2018年5月,天合光能向远晟投资出售了常州天如新能源开发有限公司(以下简称常州天如)100%股权,交易对价18.54亿元,按照约定将于2023年5月9日支付完毕。常州天如持有19家光伏电站项目公司,合计装机容量476.54MW。

该项交易在天合光能上市进程中,上交所曾对该交易展开问询,监管层要求公司说明此股权是否真正转让,是否有回购和补偿业绩等其他条款;天合光能将19个电站转让给一家基金的商业实质;以及远昇投资的普通合伙人和有限合伙人的权利和义务及风险分担情况,是否属于债务融资,天合光能和该基金的GP是否存在关联关系等。

而随后在天合光能的回复中,其表示交易系各方真实意思表示,向基金公司销售电站符合行业惯例,非产业背景的投资机构对于光伏电站的投资较为常见。

融资金额远超同行 为什么还负债前行?

公开资料显示,天合光能创立于1997年,主要业务包括光伏产品、光伏系统、智慧能源三大板块。光伏产品包括光伏组件的研发、生产和销售:光伏系统包括电站业务及系统产品业务;智慧能源主要由光伏发电及运维、储能智能解决方案、智能微网及多能系统的开发和销售等业务构成。

身处资金密集型行业,天合光能的发展与资本市场密不可分。2006年,天合光能通过红筹架构天合开曼在纽交所上市。2017年3月,天合光能私有化退市。历史三年,2020年6月,天合光能重回A股,正式登陆科创板。

重回A股的同时,天合光能的市值也发生了翻天覆地的变化。彼时公司在纽交所退市前市值仅仅为10.67亿美元,而如今重新登录科创板,市值最高曾达到1909亿人民币,折合美元超过250亿,足足增长了25倍不止。

另外,在公司重回A股的这不到三年中,天合光能已融资三次,据Wind数据,公司累计募资737.25亿元,其中,直接融资166.48亿元,间接融资570.77亿元。据媒体统计,就光伏行业看,对比其他公司的再融资计划,天合光能的融资额已远远超过行业平均水平,位列第二。

在光伏行业趋近饱和的情况下,不断的融资不仅加剧了产能过剩,也使得企业之间的竞争不断加剧。

就目前天合光能的财务情况来看,或也不容乐观。虽然高额的融资不断,但市场中依旧充斥着天合光能缺钱的声音。

根据Wind数据,2020年至2022年公司负债总额分别为298.5亿元、350.5亿元、549.5亿元,负债资产率分别为65.56%、71.41%、68.00%。

如此远高于行业平均水平的资产负债率,很难不会与公司不断融资动作相联系。根据天合光能在今年7月1日发布的最新融资计划,公司称将围绕大尺寸N型高效电池和组件,推进先进产能投资与建设,提升公司交付能力,向客户提供更优质更具有竞争力的光伏产品。

同时,天合光能还表示,本次向特定对象发行A股股票募集资金,将有效解决公司经营规模扩大带来的资金缺口。本次向特定对象发行股票完成后公司的资产负债率将有所降低,有利于优化公司的资本结构,降低财务成本和财务风险,从而提高公司的综合竞争力和抵御风险能力。

然而就公司发布的2023年中报数据来看,资金缺口以及资产负债是否有所改善依旧存疑。根据中报数据,公司负债总额达到647.8亿元,负债资产率已经上升至70.29%。

市值蒸发近千亿 能否走好光伏龙头下半场?

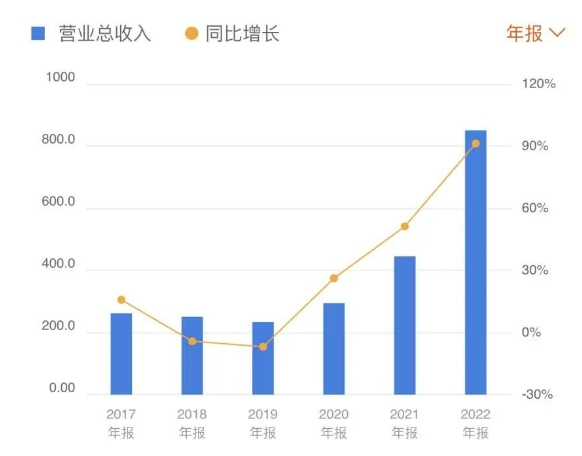

作为一家光伏行业的老牌企业,天合光能的业绩一直稳中向好。2020年至2022年,公司营收分别为294.18亿元、444.80亿元、850.52亿元,同比增长26.14%、51.20%、91.21%;归属净利润分别为11.12亿元、15.48亿元、34.65亿元,同比增长81.97%、39.16%、123.89%。

(数据来源:东方财富网)

面对天合光能不断向好的业绩,其资本市场在不断向好的也业绩中迎来上市以来的最高点。虽然资本市场影响因素较多,但营收最能直接反映出公司目前的经营状况。于是在2022年8月,公司股价达到上市以来的最高点87.85元/股,市值一度突破1900亿元。

(图源:东方财富网)

面对如此高的市值,天合光能本以为能继续公司的辉煌佳绩,可接下来的几个动作却让投资者信心大减。随着公司市值的水涨船高,公司大股东的减持计划也开始逐步实行。

公司目前大股东高纪凡以及华福系旗下的两家公司兴银成长资本管理有限公司(以下简称兴银资本)与上海兴璟投资管理有限公司(以下简称兴璟投资)开始不断减持公司股份。

据相关媒体统计,公司第一大股东兴银资本,截至2022年12月31日,共减持2780万股,变动比例为9.89%。仅2022年一年,兴银资本的两次减持,分别套现约34.13亿元与约31.95亿元。此外,公司董事长高纪凡也在不断减持套现。曾于2022年3月合计减持天合转债1020.274万张,如果按照其发行价100元/张计算,减持套现约10.2亿元。

今年以来,兴银资本与兴璟投资因自身发展和资金需求减持,兴银资本拟减持不超过11367万股,占公司总股本的5.23%,占其现有持股的48.7%;兴璟投资拟减持公司921.134万股,占总股本的0.42%,占其持股的100%。

不断地减持套现也大挫了市场信心。从2022年8月至今,公司股价已经由最高点87.85元/股跌至今日收盘价28.68元/股,跌幅达到67.35%,市值蒸发近千亿。即便是近日多家证券机构的调研与研报,似乎也阻挡不住天合光能二级市场的颓势。

目前光伏行业正经历新一轮大规模产能投放期,光伏行业的产能过剩风险也引发了市场的担忧。据不完全统计,今年以来光伏组件五大巨头竞相通过投资协议、募资预案等方式,所公开披露的扩产计划总投资额已超2000亿元,四大光伏生产环节合计扩张产能约1000GW。

有行业人士分析,光伏行业扩张大战的背后,实际上是各家光伏巨头的集体焦虑:只有做到行业前列的产能,才能保证自己不被市场边缘化,才能有足够的规模成本优势,击垮竞争对手,硅料行业的雪崩已经是前车之鉴。

另外,在今年SNEC光伏展期间,天合光能董事长高纪凡也公开表示:“中国光伏产业面临产能过剩、技术迭代和国际环境三大挑战。”

而华福证券虽然帮助天合光能成功上市A股,但之后的套现离场已经让中小投资者哀怨声不断。天合光能在如今光伏行业整体产能过剩的情况下,依旧发布定增募资,这样的动作能否带领天合光能走好下半场,依旧不得而知。