近日,海南钧达新能源科技股份有限公司(下称“钧达股份”)向港交所递交招股书,华泰国际、招银国际、德意志银行为其联席保荐人。如果上市成功,钧达股份将成为首家“A+H”上市的光伏电池生产商。

公开信息显示,钧达股份成立于2003年,前身为海南钧达汽车饰件有限公司。2017年,钧达股份在深交所主板上市。上市初期,主营业务为汽车塑料内外饰件的研发、生产、销售。2018年至2020年,钧达股份归母净利连降3年,遂开启主业转型之路。2021年9月,钧达股份收购上饶捷泰51%股权,从汽车内饰切入光伏产业,2022年6月彻底转向光伏产业。

据钧达股份此前公告,此次赴港IPO募集资金将用于高效电池海外产能建设、海外市场拓展及海外销售运营体系建设、全球研发中心建设及补充营运资金。

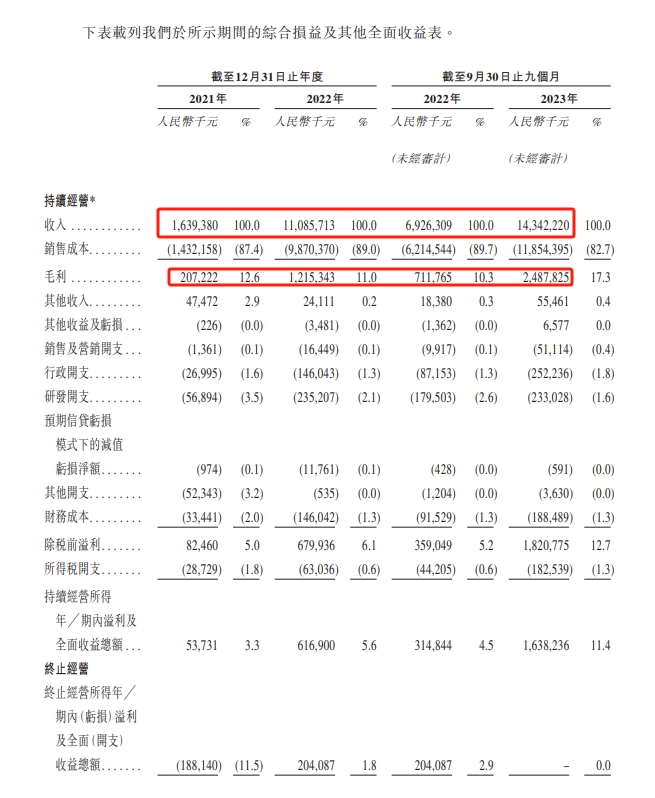

招股书显示,2021年至2023年前三季度,钧达股份收入分别为16.39亿元、110.86亿元、143.42亿元,毛利分别为2.07亿元、12.15亿元、24.88亿元。对比2021前三季度2.34亿元的营收,堪称脱胎换骨。

但风光背后,也有隐忧。钧达股份2023年第二季度和第三季度存货余额分别为为6.51亿元、10.08亿元,增速分别为117.33%、109.81%。截至2023年第三季度,钧达股份账面还有8.59亿元商誉。