原创:市值风云

资本市场上,一个时代有一个时代的主旋律,从高端制造到半导体,从元宇宙到新冠药。放眼这两年的主旋律,光伏绝对称得上是其中之一。光伏的火爆出圈,也带动着产业链上下游的集体起势。据统计,2023年至今,有17家企业开启IPO征程,募资总额超630亿。今天的主角,正是光伏IPO大军中的一员——江苏聚成金刚石科技股份有限公司(聚成科技,公司),拟冲击创业板,募资15.27亿。一起来看看吧。

典型“夫妻店”,拿外人钱给自己分红

01 2.24亿的对外融资,与2.3亿的对内分红

2015-2017年,是轰轰烈烈的光伏单多晶之争。

竞争结果显而易见:单晶逐渐蚕食了多晶的市场份额,全球单晶新增装机量逐年大幅增长。

与此同时,金刚线作为单晶硅片切割的主要材料,开始逐步被隆基绿能等巨头大规模使用,市场需求面临着爆发式增长。

在光伏多晶硅产业沉浮多年的张福军、杨艳红夫妇,也在此时嗅到了金刚线的商机,迫不及待加入其中。

聚成科技由此诞生。

截至招股书签署日,夫妇二人直接和间接持有聚成科技82.24%的股权,可以说是一家典型的“夫妻店”。

夫妻创业自然是为了赚钱,怎么赚呢?

分红啊!

2021年10月,赶在IPO前夕,聚成科技突击分红2.3亿元,近乎达到当年净利润0.33亿的7倍;如果拉长时间线,这个数字就是一下子分走2019-2021年累计盈利的八成以上。

当然,分红是实控人夫妇的合法权益,辛苦拼搏数载等得不就是这一天嘛!

但问题是,2019年-2021年,聚成科技依靠经营活动拢共才带来1.8亿的现金净流入,扣除资本支出后,剩下不到1.5亿——远远抵不上2.3亿分红。

那聚成科技是从哪儿挤出这笔钱,给老板和老板娘分红的呢?

(制图:市值风云APP)

不妨来围观一下聚成科技在2021年底的骚操作。

2021年11月,聚成科技进行了一次融资,且融资对象均为外部投资者,融资金额共计2.24亿。7位投资者也获得了0.41%-4.25%范围内不等的股权,合计占总股本的9.17%。

(来源:聚成科技招股书)

这2.24亿融资和2.3亿分红,是不是有点巧?

02 前脚定分红,后脚吸融资

巧的不只有金额,还有时间~聚成科技2021年的那次分红,是在10月26日股东大会决定的。

(来源:聚成科技招股书)

而聚成科技2021年2.24亿元融资,是在11月25日最终完成的。

(来源:聚成科技招股书)

分红和融资的时间,前后只差了一个月!

按照正常的流程,融资这件事怎么着也得提前两三个月、甚至半年就开始沟通并谈拢吧?!

没猜错的话,2.24亿融资款还没到账,就已经提前想好怎么拿走了吧!

呦呦呦,张老板的算盘珠子都崩风云君脸上了!

请问,当初的融资用途是分红吗?

那7位铁憨憨、哪吒、金刚葫芦娃式的投资人,看到这一幕的时候,会不会心里默念一句NMMP?

钨丝线领军者,市占率约占90%

言归正传,回到聚成科技基本面上。

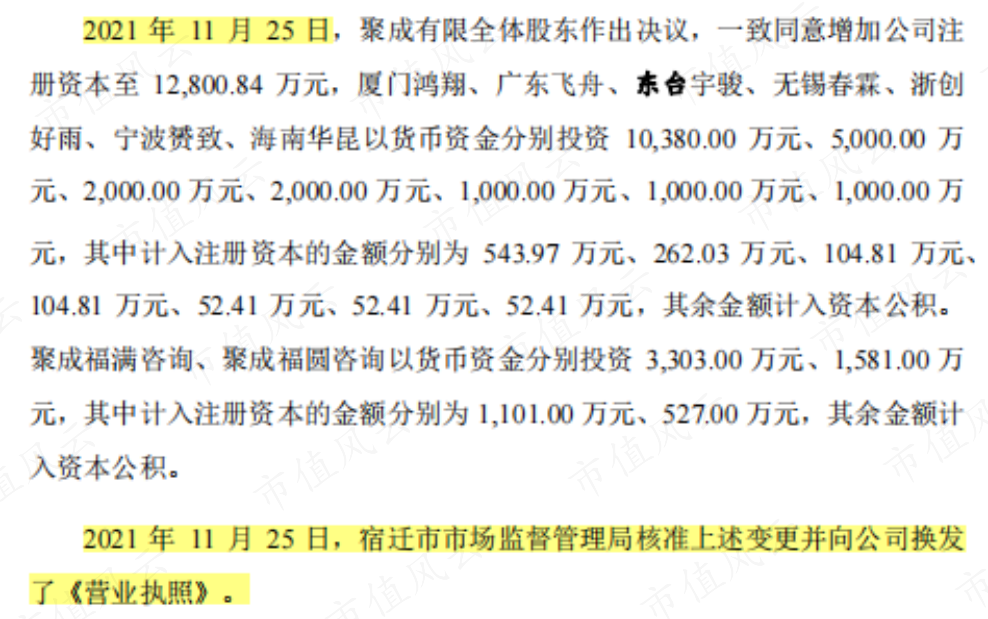

最吸引风云君的,就是2022年暴增156.74%至12.27亿的营业收入,打破了以往4个多亿的营收规模。

聚成科技的业绩突增,是由于钨丝线完成技术开发并实现量产,贡献了8.9亿营收,占到总营收的72.51%,相较去年增长了近70%。

碳钢线,则从营收支柱变为营收小弟,2022年营收3.22亿,同比下滑29.86%,占总营收的26.25%。

(制图:市值风云APP)

钨丝线起量,也带动利润大幅增长。

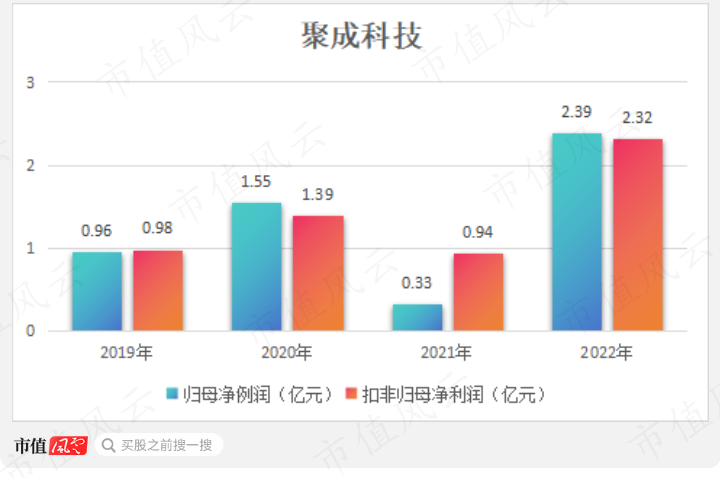

2022年扣非归母净利润达到2.32亿,同比增长145.98%。2021年归母净利润大跌,也有股份支付费用7,720万的因素存在。

(制图:市值风云APP)

但这2.32亿利润也没能顺利变现,反倒是应收账款激增,经营活动净流出2.81亿。

市值风云APP里各位尊贵的库里南车主们要注意,风云君这里要友情提醒一下:迅猛增长的利润对应的如果不是现金流而是应收账款的话,这就颇有一些纸面繁荣的意味了哟。

(制图:市值风云APP)

熟读市值风云研报的老铁们,想必对金刚线这一产品都不陌生,早前已有多篇研报进行覆盖,或多或少地提及了金刚线新品——钨丝线的出现和布局。

传统的金刚线以碳钢线为主,在光伏行业中已经得到了广泛应用。

随着光伏硅片的“薄片化”趋势,对金刚线的细线化有了更高的要求,钨丝线也就应运而生,下游客户希望通过更细的钨丝金刚线达到节省硅料、降低生产成本的目的。

理论上讲,钨丝线具备逐步替代传统碳钢线的潜力。

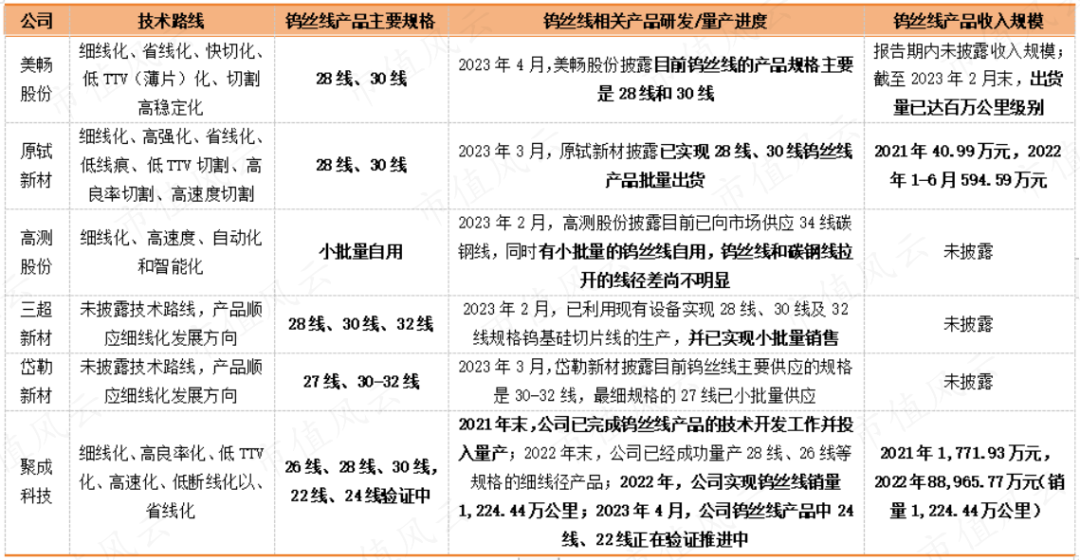

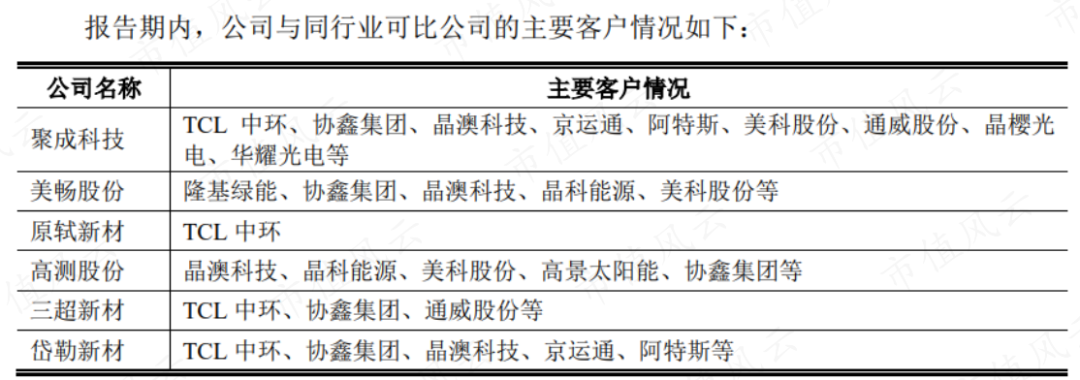

如今,已有不少金刚线厂商着手布局钨丝线,除了聚成科技以外,还有美畅股份(300861.SZ)、高测股份(688556.SH)、三超新材(300554.SZ)等。

综合对比后,无论是研发进度、量产能力、收入规模、产品最小规格,聚成科技在钨丝线领域都有明显领先,且差距不小。

以2022年各厂商披露出的钨丝线销量测算,聚成科技的市场占有率达到90%。

(制表:市值风云APP)

以早取胜,但优势不大

那么,问题来了:聚成科技与其他厂商之间,怎就形成了如此大的差距?

01 胜在一个“早”

除了命运的馈赠,不可否认,这也离不开聚成科技自身的努力。2021年末,聚成科技相较同业公司,较早完成了钨丝线的技术开发工作,并凭借先发优势搭上了厦门钨业,向其初步采购钨丝母线投入生产。

(厦门钨业独立研报。来源:市值风云APP)

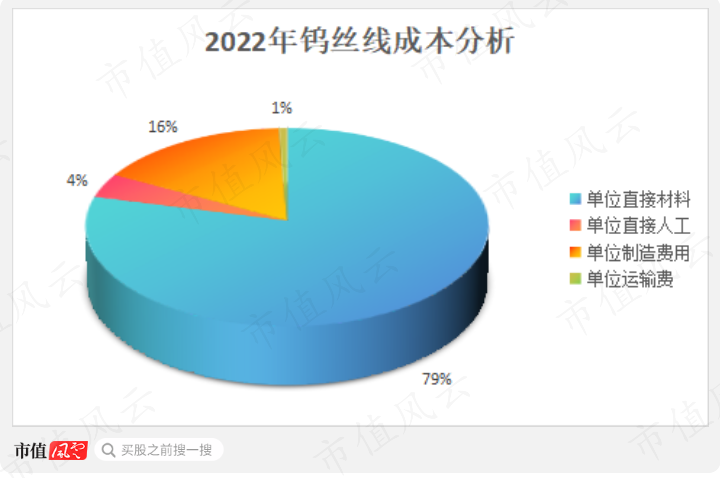

在钨丝线的生产中,钨丝母线是至关重要的原材料,在整个生产成本中占到七成左右。

(制图:市值风云APP)

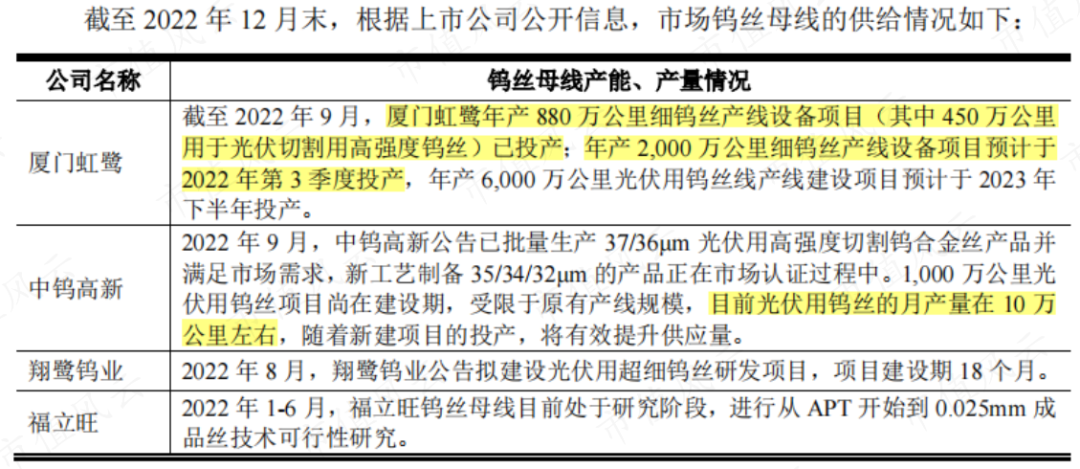

同时,钨丝母线也是行业中公认的稀缺原料,市场供应商主要集中在厦门钨业(600549.SH)、中钨高新(000657.SZ)两家厂商,整体处于供不应求的状态。

聚焦这两个厂商,厦门钨业的钨丝母线产能要远高于中钨高新,可以说是最核心的钨丝母线供应商。

(来源:招股书问询函回复)

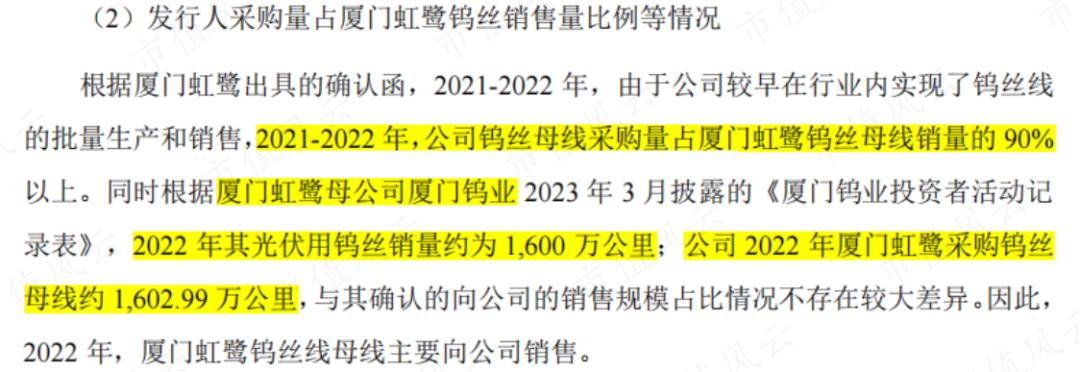

2021-2022年,聚成科技钨丝母线采购量占厦门虹鹭(厦门钨业子公司)钨丝母线销量的90%,基本算是称霸了钨丝母线市场供应量。

(来源:招股书问询函回复)

另外补充一点:碳钢线产品所需的设备产线,也可用于钨丝线的生产中。因此产线建设不是双方拉开差距的关键。

可能会有老铁问,难道聚成科技在技术上就没有啥硬实力吗?

风云君先卖个关子,稍后再好好唠这块。

02 技术突破不够大,毛利率基本持平

巨大差距的另一层原因,或许是其他金刚线厂商缺乏追上去的动力。

此话怎讲呢?

这可以从两个维度来理解。

对于金刚线厂商而言,至关重要的一点是,能不能在钨丝线上赚更多?

想要赚更多,那自然需要钨丝线具备明显领先于碳钢线的优势。

前面提过,钨丝线理论上具备逐步替代传统碳钢线的潜力,但理论仅是纸上谈兵,还是得落到实处,二者目前究竟有多大差距?

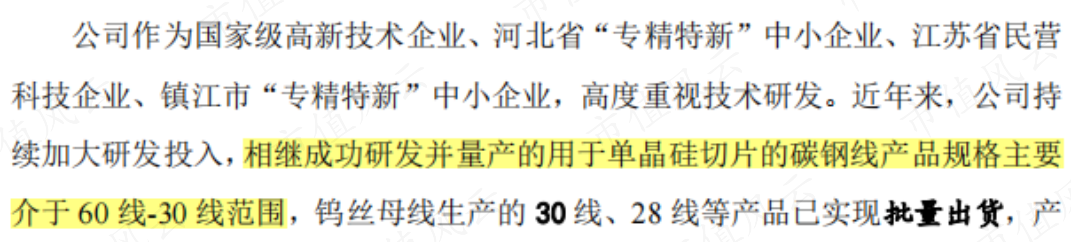

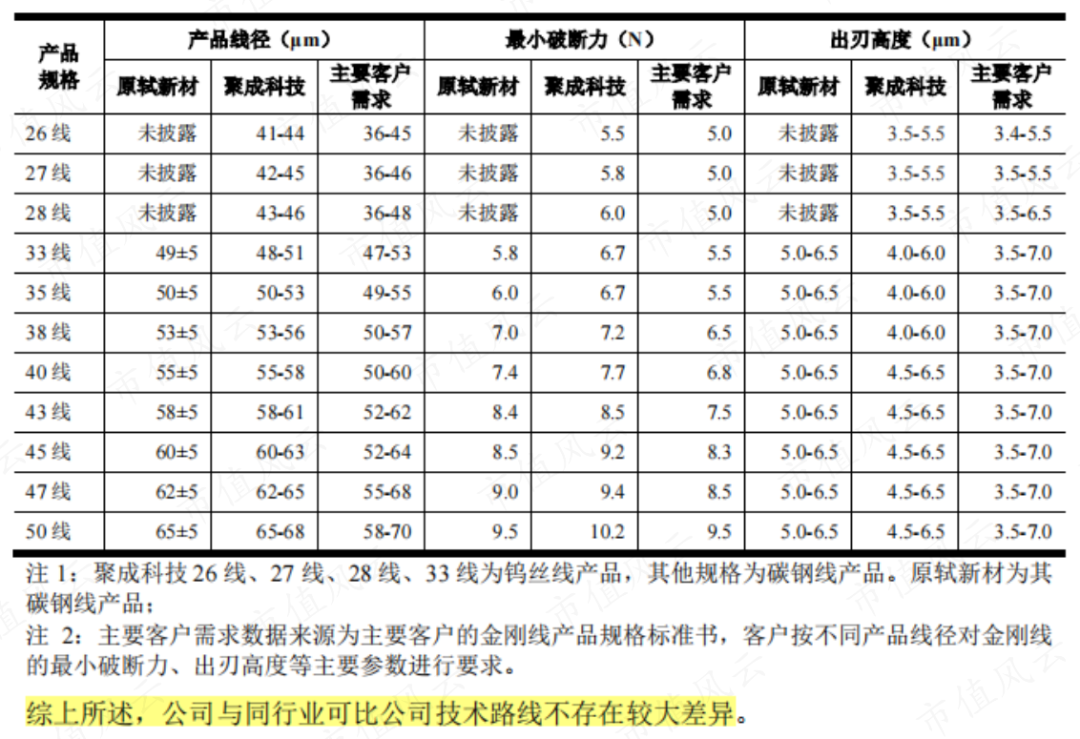

在关键参数线径上,当前聚成科技能够量产的最小规格钨丝线产品是26线,但主要销售以30线、35线规格产品为主。而同行业原轼新材量产的最小规格碳钢线产品为30线,也能满足下游主流客户需求,二者的线径差距不算突出。

(来源:原轼新材招股书)

除此之外,在破断力、出刃高度等参数上,聚成科技的钨丝线与同业的碳钢线也没有拉开明显差距。

(来源:招股书问询函回复)

你会发现,钨丝线能够满足的客户需求,碳钢线也能够满足。

也就是说,当前聚成科技在钨丝线上的技术突破并不够大。这一点在财联社对岱勒新材、三超新材等金刚线厂商的访谈中也能得到验证。

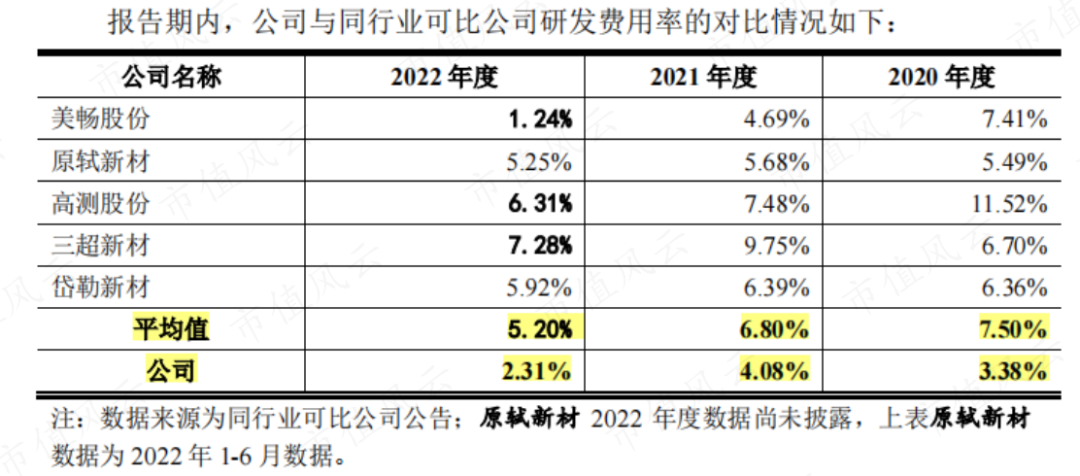

再者,一个四年累计投入0.79亿、研发费用率明显低于行业均值、仅拥有1个钨丝线相关专利的企业,又能指望着实现多大的技术突破呢?

(来源:聚成科技招股书)

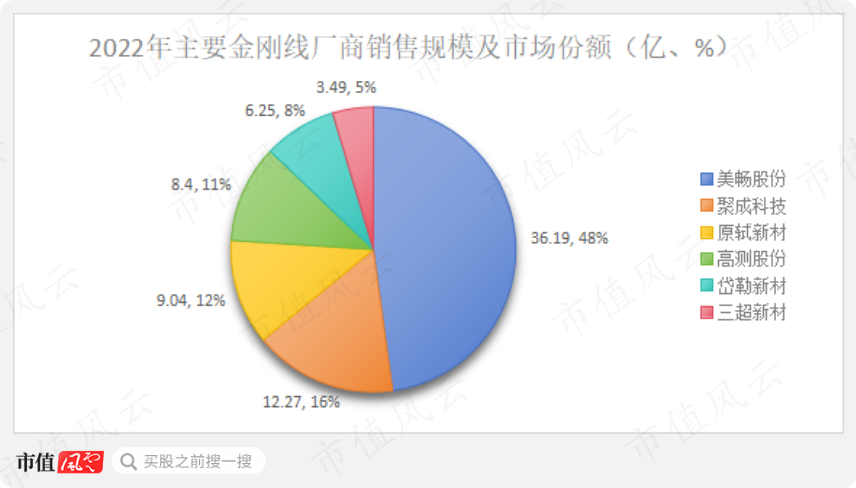

此时,再谈聚成科技在钨丝线市场的90%占有率,意义实属不大。不如放眼金刚线全市场——2022年聚成科技的市占率约为16%。

(注:原轼新材全年数据采用半年数据*2,制图:市值风云APP)

这种技术上的不突出,也体现在了盈利能力上,即难以享受到高溢价。

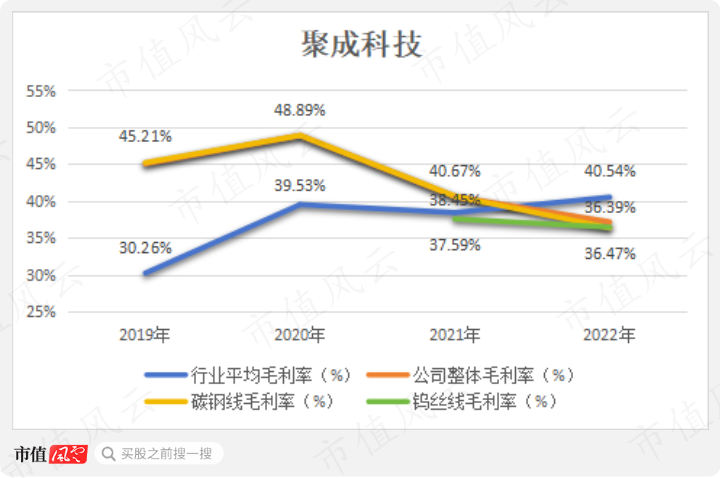

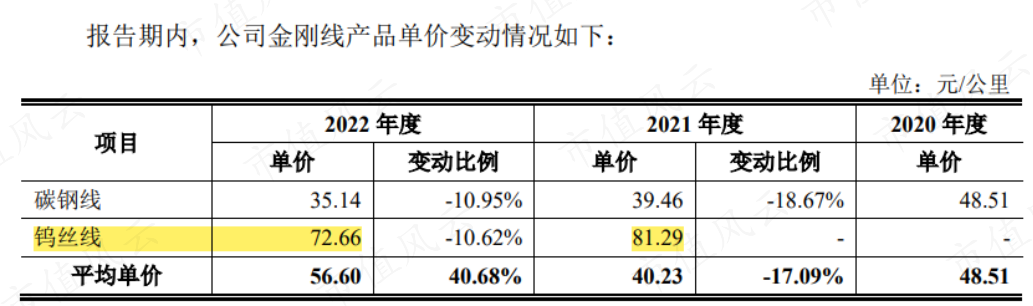

2021年,作为金刚线产品迭代下的新产物,钨丝线的毛利率甚至比传统碳钢线还要略低3个百分点。2022年,面对碳钢原料涨价7.72%,二者的毛利率才基本持平在36.4%。

在钨丝线的低毛利作用下,聚成科技的毛利率也从行业均值以上,退到了行业均值以下,2022年为37.19%。

(制图:市值风云APP)

硅料价格下行,谁愿为两倍价格的钨丝线买单?

01 钨丝线单价贵一倍

另一个能够激发上游厂商生产热情的点,在于下游客户的迫切采购需求。

但结合上面的结论,下游客户在采购时,只剩一件事需要权衡:这笔钱花得值不值?

明明技术上没有明显差距,但钨丝线的销售单价,可比碳钢线要高出一倍以上。

(来源:招股书问询函回复)

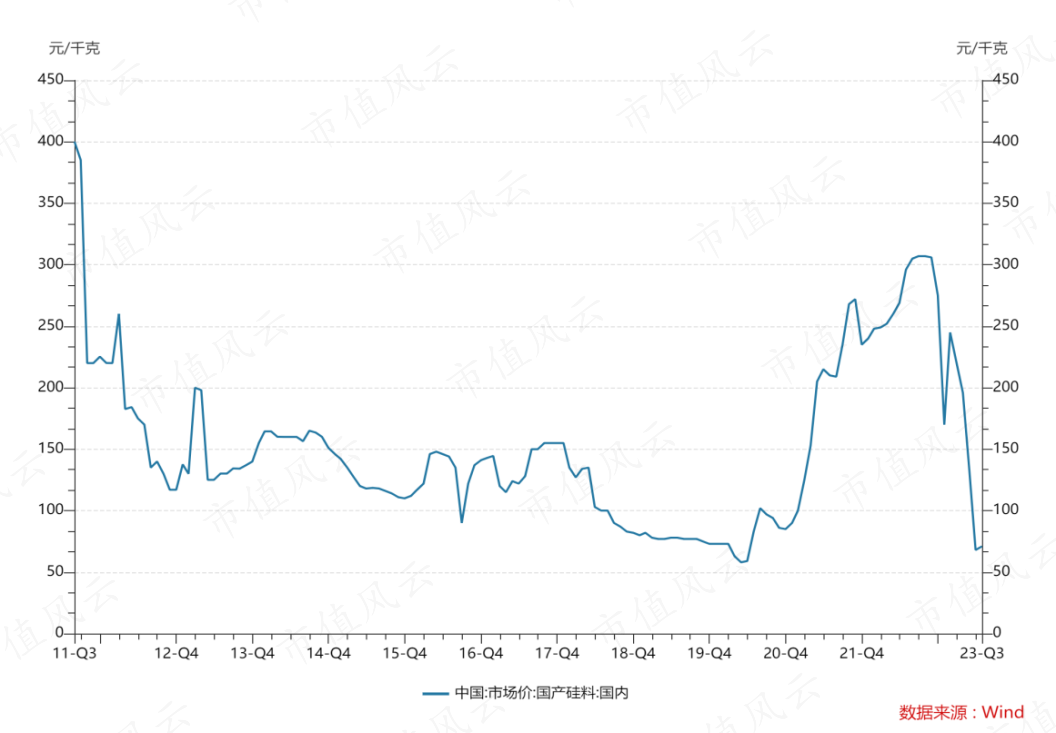

钨丝线相较碳钢线的关键优势,在于减少硅料损耗、降低生产成本。那也就是说,硅料价格会很大程度上影响到下游客户对钨丝线的购买欲望。

当硅料处于高价,硅料节省成本能够覆盖住钨丝线的高价支出时,下游才会有明显的更换欲望;否则,便会失去兴趣。

聚成科技的钨丝线放量是在2022年,正好赶在了硅料价格持续高位区间,按理说应是下游客户采购热情最高涨的时候。

(来源:Wind金融终端)

02 抢不过同业碳钢线

那我们来看看这一年下游客户的态度。

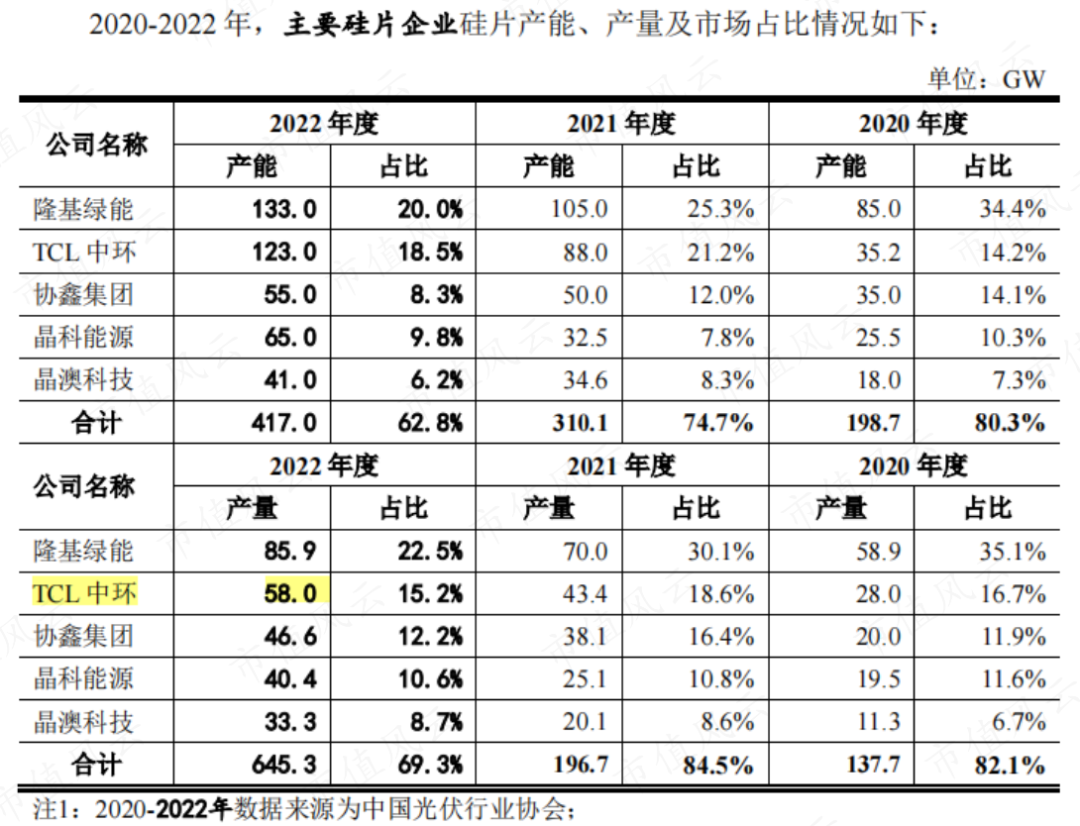

TCL中环(002129.SZ)是聚成科技钨丝线的最大客户,采购金额达6.03亿,另采购碳钢线3,559万,整体占到公司营收的52.68%。

(来源:聚成科技招股书)

简单算个数,以TCL中环当年硅片产量58GW、单GW金刚线耗量约50万公里计算,TCL中环全年所需金刚线2,900万公里。

(来源:聚成科技招股书)

而TCL中环全年从聚成科技采购钨丝线6.03亿元,以单价72.66元/公里计算,共计830万公里。

也就是说,聚成科技的钨丝线在TCL中环的金刚线采购中,占比仅为28.6%。

(来源:招股书问询函回复)

除了TCL中环外,诸如隆基绿能、晶科能源等光伏硅片龙头大佬,仍是从美畅股份、高测股份等采购碳钢线进行硅片生产,并未大规模投向新品钨丝线。

以上种种,足以可见钨丝线对下游客户的吸引力:有,但不够强。

值得一提的是,这还是在硅料高价期间的态度,如今硅料价格一路下行,对下游客户的吸引力恐怕又要大打折扣。

聚成科技凭着现有的技术产线,能否守住这昂贵大额的钨丝线订单?

各位请自行判断。

募投扩3倍产能,能消化吗?

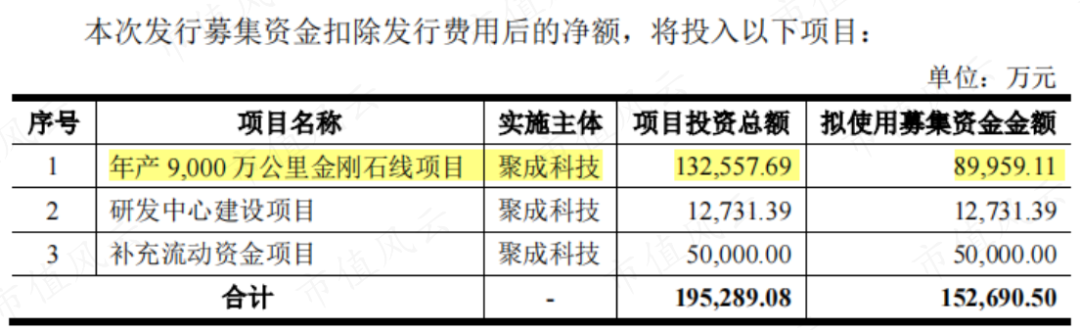

此次,聚成科技拟IPO募资15.27亿,其中9亿用于建设年产9,000万公里金刚石线项目,1.27亿用于搞研发,5亿用于补流。

(来源:聚成科技招股书)

重点说说这9,000万公里产能项目。

诚然,产能扩张才能做大做强。

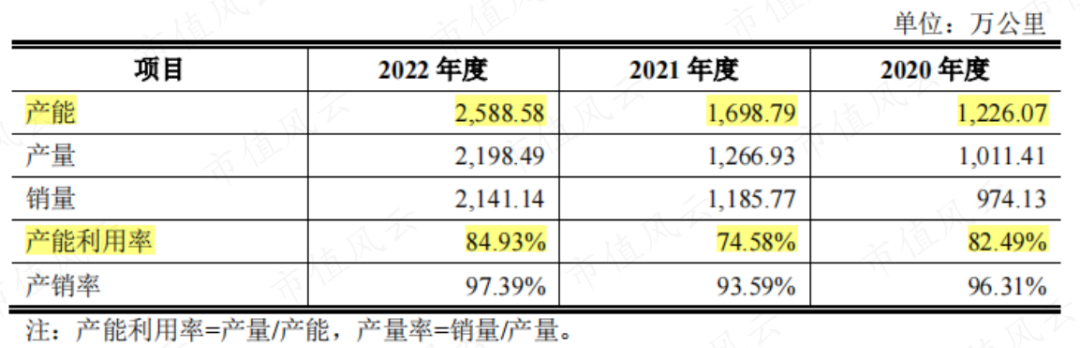

但事实上,聚成科技的现有产能为2,588.58万公里,产能利用率84.93%,并未达到满产状态。也就是说,募投扩张产能将是现有产能的3.47倍。

(来源:聚成科技招股书)

截至2023年5月,聚成科技新增订单3.09亿,其中钨丝线订单2.78亿、碳钢线订单0.31亿,与去年上半年的4.38亿营收相比,并没有明显的增长势头。

这3倍多新产能,真的能够消化吗?上哪消化去?

还是说,这只是一个向市场圈钱的理由,劝股民朋友们别太较真,乐呵乐呵得了?