来源: 权衡财经

IPO受理三个月后迄今中止更新财报状态的江西施美药业股份有限公司(简称:施美药业)拟在创业板上市,保荐机构为国金证券。本次拟发行股份不超过3,500万股,且不低于本次发行后公司总股本的25%。募资6.079亿元用于手性降压药物研发及产业化建设项目、山东创新药物研发、制剂生产基地建设项目和山东科新原料药生产基地建设项目。

此番公司虽没有直接补充流动资金,但通过三个募投项目各自的铺底流动资金2,637.78万元、1,853.72万元和1,840.28万元,补流也达到了6331.78万元,2022年公司现金分红金额为3000.90万元。截至2022年底施美药业资产总额为4.73亿元,归属于母公司所有者权益为2.25亿元,此番募资额超过公司总资产。

施美药业曾对赌失败回购,商誉6,222.23万元,转贷金额超亿元;主营业务结构占比变动大,规模小,毛利率高于可比同行均值;销售费用中营销推广费用占比高;2021年和2022年第一大客户系股东;产能利用率一度未过半,新增产能或难消化。

曾对赌失败回购,商誉6,222.23万元,转贷金额超亿元

施美有限的前身为江西文藻药业有限公司。文藻药业系由江文藻、陈惠诚、程晓冰等21名登记股东于2002年11月15日共同出资设立。2006年2月,江鸿、江样其收购文藻药业全部股权;文藻药业原股东全部退出股东序列;收购完毕后,江鸿持股90%、江样其持股10%。2015年7月,股份公司成立。

2020年3月26日,江鸿将其持有的146.02万股公司股份转让给东乡城投。本次股权转让对价为2,062.78万元,折合每股价格14.13元。2020年3月26日,东乡城投与江鸿签署了《股份转让协议之补充协议书》,该补充协议约定了股权回购条款、年收益承诺条款等特殊权利安排,如公司未能在2021年12月31日之前在国内A股上市,江鸿或其指定的第三方必须回购乙方持有施美药业的股份。

2021年12月,东乡城投退出。因回购条款触发,2021年12月31日,东乡城投将持有的376.10万股股份转让给江鸿,本次股权转让对价为6,039.45万元,折合每股价格16.06元,系根据《股份转让协议之补充协议书》约定的股份回购价格(年6%的投资回报率)计算并定价。本次转让完成后,东乡城投退出股东行列。

截至招股说明书签署日,公司控股股东及实际控制人为江鸿。江鸿直接持有公司5,756.20万股,占公司股份总数的54.82%。同时江鸿作为鸿汇投资的执行事务合伙人,持有鸿汇投资86%的财产份额,从而间接持有公司16.38%的股份,江鸿直接和间接持有公司共计71.20%的股权。

2016年5月15日,施美药业与山东创新原股东邢艳秋、张文华、邵兰英、邢来田签订《股权转让协议》,收购其持有的山东创新的股权,交易价格为7,900.00万元。交易完成后,公司持有山东创新100%股权,本次交易构成非同一控制下企业合并。购买日山东创新可辨认净资产公允价值为1,677.77万元,公司将此次股权交易价格7,900.00万元与收购日山东创新可辨认净资产公允价值1,677.77万元之间的差额确认商誉6,222.23万元。

报告期内,公司“转贷”事项涉及规模分别为5,200万元、4,200万元、2,700万元,合计金额为1.21亿元。转货主要发生在公司与子公司山东科新、广州施美、广东创新谷间。

主营业务结构占比变动大,规模小,毛利率高于可比同行均值

施美药业是一家以研发为核心驱动力的创新型医药企业,专注于仿制药、改良型创新药、创新药的研发、生产及销售,并向客户提供自主研发技术成果转化、受托研发(CRO)、定制化生产和委托加工(CDMO)等一站式综合服务,核心业务主要包括医药研发与定制化生产业务和化学药制剂生产销售业务。2020年-2022年,公司营业收入分别为8139.50万元、1.479亿元和1.842亿元,净利润分别为1931.02万元、5153.65万元和7558.31万元。

从整个CRO行业的竞争格局来看,以药明康德、康龙化成为代表的少数全面综合型CRO公司占据行业龙头地位,规模远大于其他公司。虽然公司具备了从药学到临床CRO、从原料到制剂的CDMO的“四轮驱动”式综合服务能力,公司业务在快速发展,但与行业龙头企业相比,公司业务整体规模相对较小,业务范围及综合服务能力相对较弱。随着市场竞争加剧,公司存在业务规模相对较小、抗风险能力相对较弱的风险。

2020年-2022年,施美药业医药研发与定制化生产业务收入占比分别为18.81%、57.92%和51.68%,其中自主研发技术成果转化收入占比分别为8.22%、48.02%和38.09%。2022年公司营业收入为1.84亿元,净利润为0.76亿元,其中医药研发服务相关收入为0.95亿元,同比增长11.01%;化学药制剂相关收入为0.89亿元,同比增长42.88%。

报告期内,公司化学药制剂生产销售业务收入均来自于苯磺酸左氨氯地平片的生产和销售,分别实现收入6,608.33万元、6,223.64万元和8,892.07万元,占主营业务收入的比例分别为81.19%、42.08%和48.32%。

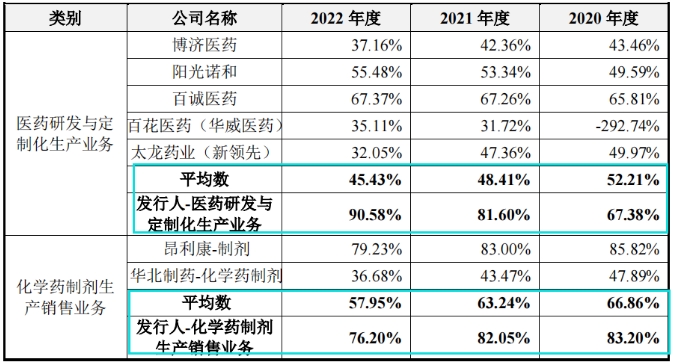

报告期内,施美药业主营业务毛利率分别为80.22%、81.79%和83.63%,其中医药研发与定制化生产业务毛利率为67.38%、81.60%与90.58%,远高于可比同行均值52.21%、48.41%和45.43%;化学药制剂生产销售业务毛利率为83.20%、82.05%和76.20%,高于可比同行均值66.86%、63.24%和57.95%。

销售费用中营销推广费用占比高

2020年-2022年,施美药业销售费用分别为2431万元、2260.50万元和2353.53万元,销售费用率分别为29.87%、15.28%和12.78%。其中营销推广费分别为2133.06万元、1948.81万元和1967.04万元,占销售费用的比例分别为87.74%、86.21%和83.58%。营销推广费主要包括学术推广费、市场调研费等,其中学术推广费主要包括开展区域性学术会议、科室会、培训宣导会等活动产生的相关支出,市场调研费主要包括竞品分析、政策动态分析及患者用药反馈收集等的活动产生的相关支出。

公司营销推广费主要来自化学药制剂生产销售业务,报告期内,公司营销推广费金额分别为2,133.06万元、1,948.81万元和1,967.04万元,金额较为平稳。公司营销推广费占化学药制剂生产销售业务收入比例分别为32.28%、31.31%和22.12%,2022年,公司营销推广费占化学药制剂生产销售业务收入的比例有所下降,主要系2022年,公司产品苯磺酸左氨氯地平片于浙江省集采独家中选后,公司化学药制剂生产销售业务收入较2021年大幅增加所致。

报告期内,施美药业销售返利金额分别为56.85万元、46.94万元和22.89万元,占当期化学药制剂生产销售业务收入的比例分别为0.86%、0.75%和0.26%,占比较低。

2021年和2022年第一大客户系股东

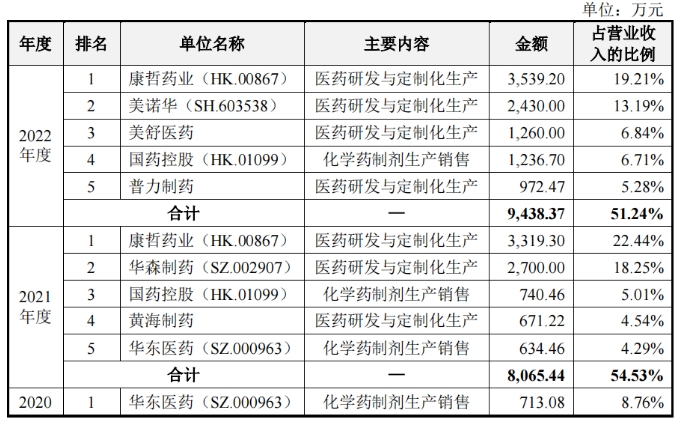

报告期内,施美药业医药研发与定制化生产业务客户主要有康哲药业、华森制药、美诺华、杰士邦、复星医药、黄海制药等医药上市公司及医药百强公司;化学药制剂生产销售业务主要客户有国药控股、华东医药、上海医药、重药控股、老百姓、大参林和一心堂等国内大型医药流通企业及大型连锁药店企业。

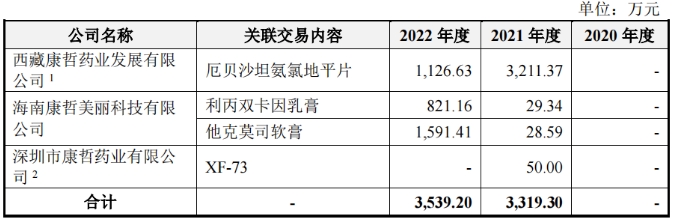

康哲药业为公司2021年和2022年第一大客户,公司向其销售金额分别为3319.30万元和3539.20万元。值得注意的是,康哲药业控股有限公司(00867.HK)下属子公司海南省康哲创业投资有限公司于2021年6月入股施美药业,并持股4.76%。

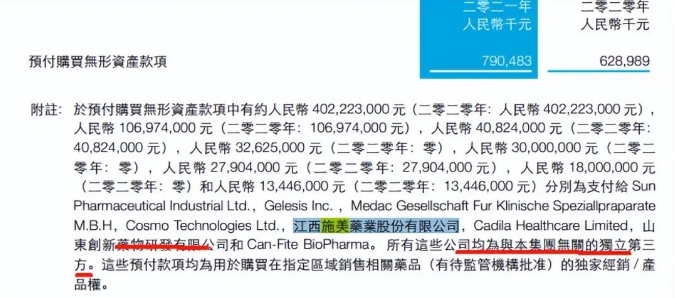

不过,港股康哲药业并未将施美药业和山东创新当成自己的关联方进行披露,在2022年年报中显示所有这些公司均为与本集团无关的独立第三方。

报告期各期末,施美药业应收账款前5名单位合计占公司应收账款余额比例分别为46.84%、46.08%和64.07%,2022年末,公司对华森制药的应收账款余额为900.00万元,余额较大,主要系奥美沙坦酯氨氯地平片项目于2022年12月30日经国家药品监督管理局审批通过并核发药品注册证书,按照公司收入确认原则,确认收入900.00万元,由此形成应收账款。2023年1月,公司已收回华森制药900万元。

报告期各期末,公司应收账款账面价值分别为1,158.05万元、1,356.90万元和2,864.47万元。账龄在1年以内的应收账款余额占比分别为94.88%、95.93%和98.18%。

在采购方面,施美药业采购主要包括物料采购和临床服务采购。物料采购包括药学研究所需的参比制剂、用于生产制剂的原料药和辅料、包装材料、实验仪器及耗材等;服务采购主要是为完成临床试验向临床试验机构采购的临床试验相关服务及向其他公司采购的生物样本分析、数据管理和统计服务等。

报告期内施美药业主要供应商包括迪嘉药业集团股份有限公司、津药药业股份有限公司、聊城市人民医院及北京凯普顿医药科技开发有限公司等。报告期各期末,公司存货账面价值分别为848.75万元、1,672.07万元和2,244.56万元,占流动资产的比例分别为6.52%、15.58%和14.63%。报告期内,公司应收账款(含合同资产)周转率分别为5.17次、5.81次和3.73次,存货周转率分别为2.63次、2.14次和1.54次。

产能利用率一度未过半,新增产能或难消化

施美药业手性降压药物研发及产业化建设项目实施主体为施美药业。本项目主要为现有手性降压药物生产产能扩建,引进一系列固体制剂车间生产设备、检测仪器、技术改造车间设备、公用设备和环保设备,扩建厂房车间及仓库等基础设施等。项目达产后可形成年产5.9亿片手性降压药物制剂的生产规模。

施美药业在江西抚州拥有制剂生产基地,主要为公司核心产品苯磺酸左氨氯地平片的生产。报告期内,公司的产能、产量及产能利用率并不佳,2022年才有所改观。2022年度产能利用率为101.99%,超产能上限1.99%,超出比例较小,主要系公司核心产品苯磺酸左氨氯地平片2022年3月独家中选浙江市场,带量采购约定的采购量为2.18亿片,采购周期为12个月,自2022年6月开始实施。而剔除独家中标特殊情况外,2020年和2022年的产能利用率仅46.54%和48.97%,未过半。

报告期内,2022年度,公司苯磺酸左氨氯地平的平均采购单价较2021年度下降8.34%,主要系随着公司产品销量的上涨,2022年公司向供应商采购苯磺酸左氨氯地平采购量亦大幅上升,因此,供应商提供的采购价格也有所下降。苯磺酸左氨氯地平原料现为外购,公司自研了该原料左旋体,为后续原料自产替代做准备。

在2015年度抚州市环境保护大检查查处问题和整改情况汇总表,2016年6月21日,施美药业曾因医药制造,未验生产被责令停产,限期补办验收手续。

注册制下,IPO企业更应该注重信披质量,其经营指标能否满足上市要求,后续的可持续经营状况,行文有限,权衡财经iqhcj无法一一指明,本文仅为权衡财经iqhcj提醒利益相关方投资者更应关注的企业风险所在,不作全面的参照。