作者:萧言

中原银行(01216.HK) 3月28日发布的2023年报显示,2023年中原银行营收为261.83亿元,同比增长2.2%;净利润为32.21亿元,同比减少11.76%。营收的微增和净利润的大幅下滑,或对本就萎靡不振的中原银行股价带来不利影响。中原银行2021年股价跌至1港元/股以下后,已经长期徘徊在“仙股”行列。在3月28日前,已经连续10个交易日交易额低于10万港元,除了0成交之外,还有3月15日的575港元的交易额。

0.3港元/股的低股价、几百几千港元的日交易额,以及近九成的市值跌幅,无不说明中原银行在资本市场的遇冷,甚至濒临退市。

中原银行增收不增利

中原银行是河南省唯一一家网点覆盖全域的省属商业银行,也是一家成立不到10年的年轻商业银行。和一些城市的城商行直接由当地信用社改组而成不同,中原银行几乎是由河南省内大部分信用社合并而来。2014年8月28日,开封银行、安阳银行、鹤壁银行、新乡银行等13家河南省城市商业银行通过新设合并的方式组建成中原银行。同年12月26日正式开业,并于2016年获得跨境人民币业务资格。

中原银行的口号是“中原人民自己的银行”。要知道,河南作为人口大省,拥有近1亿的总人口,且河南同样也是国内重要经济大省。2022年河南GDP一度突破6万亿元大关,位居全国第五位。在这样的经济强省,几乎举全省之力打造的商业银行,中原银行获得了高速发展的机遇。2017年7月19日,中原银行成功在港交所上市,发行价为2.45港元/股,当日收盘价2.313港元/股。上市首日遭遇破发,但上市当日市值高达845亿港元,在一众城商行中位居上游。

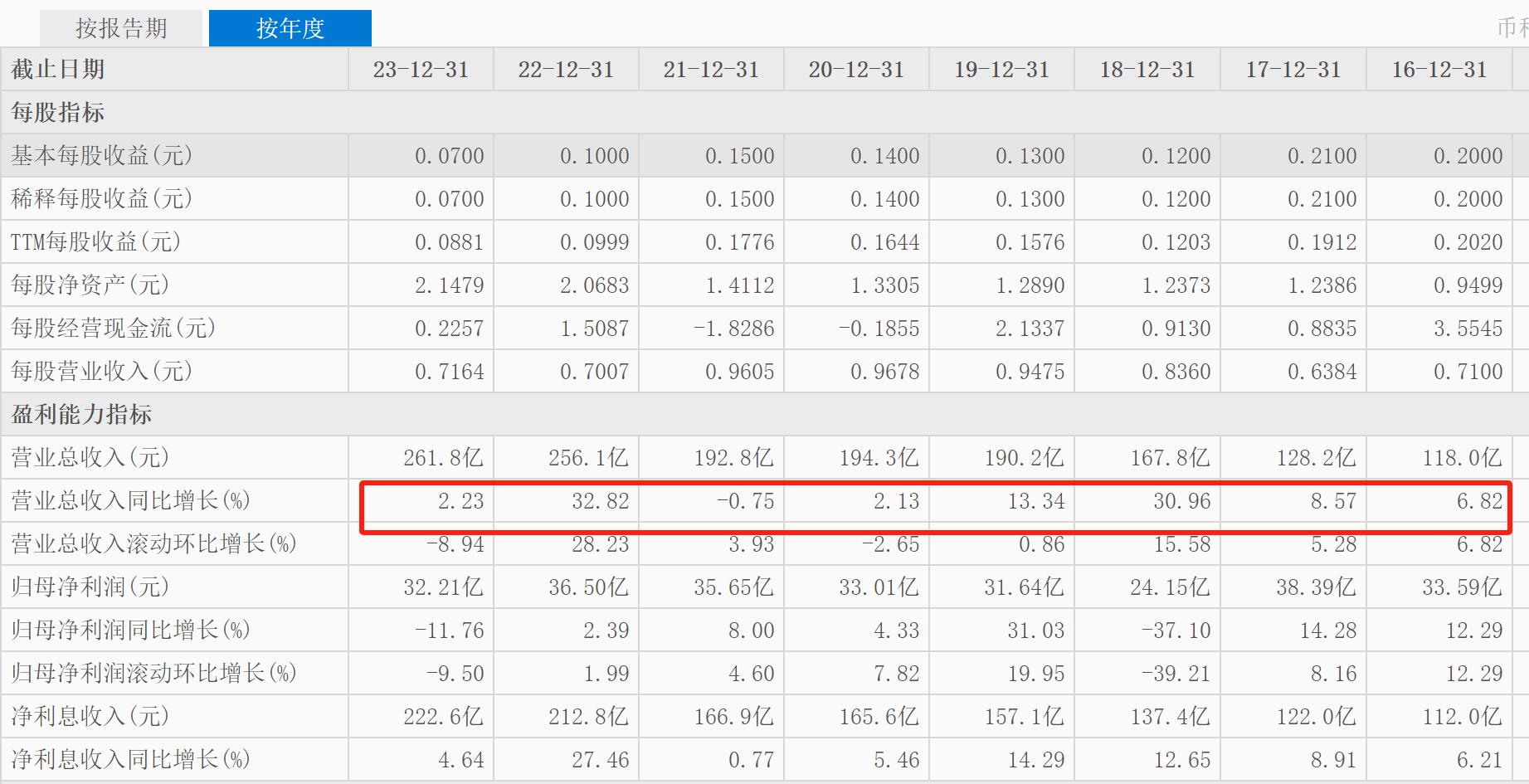

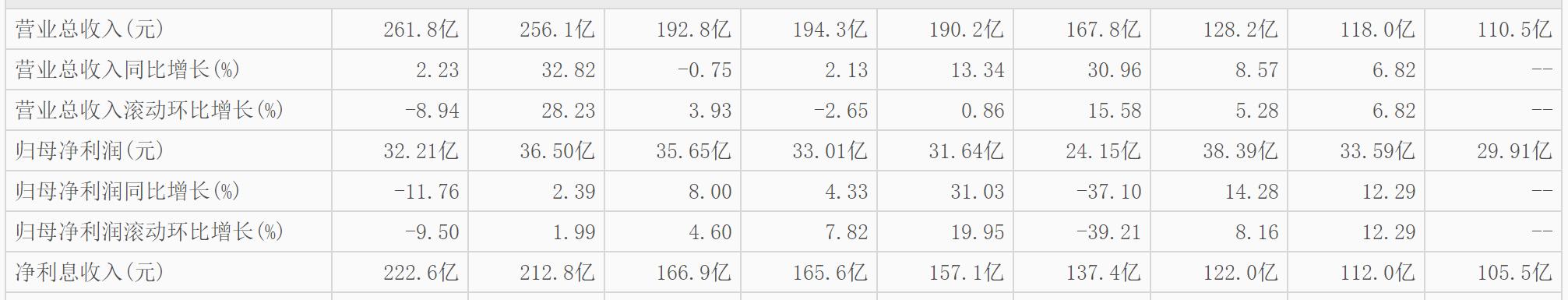

2016年至2019年,中原银行的营收增幅分别为6.82%、8.57%、30.96%和13.34%。营收由118亿元增长至190.2亿元,2022年营收首次突破200亿元,达256.1亿元。该年中原银行的营收增幅达32.82%,创下历史新高。

中原银行的营收由2016年的118亿元增至2023年的261.8亿元,营收增长了143.8亿元,总增幅高达122%。但中原银行的净利润却相比2016年还有所下滑。2016年中原银行的净利润为33.59亿元,而2023年的净利润降至32.21亿元,反而减少了1.38亿元,总降幅为4.1%。

因此,总体来说,中原银行这些年有点增收不增利。

2023年中原银行净利润下滑11.76%,也并非首次净利润下滑。2018年,中原银行净利润低至24.15亿元,同比下滑幅度达37.10%。

中原银行净利润下滑,但总资产却持续增加。这得益于2022年末洛阳银行、平顶山银行和焦作中旅银行的并入。经过第二轮整合,中原银行总资产超过万亿元,在省级城商行中总资产排名靠前。

中原银行净利率持续走低

检验商业银行盈利能力的重要指标是净利率,而中原银行的净利率持续走低,呈不断下滑趋势。

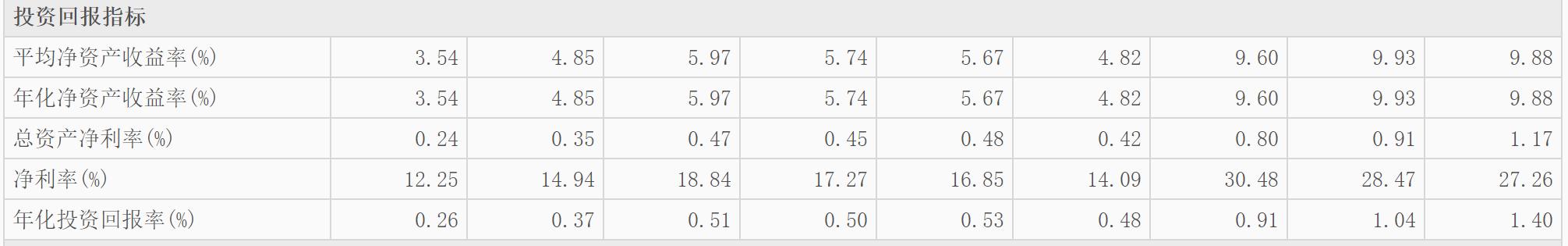

2015年至2017年,是中原银行冲击IPO的关键期间(包括2017年港股上市)。这段期间,中原银行的净利率尽管在行业中也不算太高,但处于中位水平。这三年中原银行的净利率分别为27.26%、28.47%和30.48%。其中,2017年30.48%的净利率为中原银行历史最高纪录。

这3年中原银行的净利率为增长趋势,但2018年中原银行的净利率骤降至14.09%,一下下降了16.39个百分点。2018年至2021年,中原银行的净利率有所提升,不过一年最多提升只有2.76个百分点,远未能弥补2018年下降的幅度。

从2022年起,中原银行的净利率再度出现下滑,由2021年的18.84%降至14.94%,下滑了3.9个百分点。2023年净利率继续下降至12.25%,再次下滑2.67个百分点。12.25%的净利率创下中原银行净利率历史最低纪录。这一净利率不及2015年至2017年3年间净利率的一半,相比最高点的30.48%,下跌了18.23个百分点。

以同在河南的郑州银行作为对比,郑州银行2023年营收136.7亿元,低于中原银行。但其13.61%的净利率却高于中原银行。再以隔壁山东省的齐鲁银行相关数据为参考,2023年齐鲁银行营收110.6亿元,低于中原银行。但齐鲁银行在营收上虽然落后中原银行151.2亿元,其净利润却高达35.87亿元,净利润高出中原银行3.66亿元。这得益于齐鲁银行32.82%的净利率。在净利率方面,齐鲁银行领先中原银行超过20个百分点。

不仅净利率持续走低,中原银行的总资产净利率也在持续走低。2015年中原银行的总资产净利率为1.17%,2016年跌破1%至0.91%。自此,中原银行总资产净利率再未能达到1%。至2023年,总资产净利率低至0.24%,同样创下新低。同样以郑州银行和齐鲁银行为参考,郑州银行的总资产净利率为0.30%,齐鲁银行的总资产净利率为0.77%,均高于中原银行。

中原银行净利息收入占比高

中原银行的盈利主要依靠利息收入,2015年营收110.5亿元,利息收入就高达105.5亿元,利息收入占总营收的95.5%。这么高的利息收入占比,在同类城商行中不算常见;2016年营收118亿元中有112亿元来自利息收入,利息收入占比95%,略有下滑。

2023年中原银行的净利息收入为222.6亿元,在261.8亿元的总营收中占比为85%。相比2015年和2016年的净利息收入占比,已经有明显下降。不过,2022年中原银行的净利息收入212.8亿元,占营收256.1亿元的83%。2023年的净利息收入占比不降反升。

2023年郑州银行的利息净收入117.4亿元,占营收136.7亿元的85.6%,和中原银行几乎持平。而在2019年,郑州银行的利息收入占比只有66.8%,2022年利息收入占比也只有81%。郑州银行和中原银行一样,都出现利息收入占比提升的情况。2023年齐鲁银行的净利息收入85.75亿元,占营收110.6亿元的77%,和2022年74%的净利息收入占比相比,略有增长。

盈利能力下滑 中原银行股权拍卖难

中原银行的盈利能力下滑,或和内部管理混乱有一定关系。继首任董事长窦荣兴被查后,继任者徐诺金也在2024年落马。这对盈利不强的中原银行来说,更难吸引投资者兴趣。

因股价持续低迷,中原银行股权也被频繁拍卖。但中小银行股权成交难在中原银行身上得以体现,尤其是其逐年下滑的净利率显示盈利水平堪忧,加上频繁变动的管理层也吓退了众多投资者。这让中原银行不得不把股权打折出售,即便如此,一笔价值3.49亿元(打折后的价格)的股权也几乎无人参与竞拍,流拍的风险逐渐增大。

大量股权被拍卖,说明中原银行的股权质押或冻结问题明显。截至2023年上半年,中原银行有68.32亿股被质押,已经占到发行总股本的18.7%,而司法冻结的股权也有27.64亿股,占总发行股份的7.6%,被质押和冻结的股份已经占发行总股本的26.3%。这样的股权质押和冻结比例,在城商行中并不多见。

中原银行走到这一步,和其严重依赖房地产有直接关系。中原银行有很多地产股东,2023年前十大股东中,郑州康桥房地产、河南光彩集团分列第六和第七大股东,但这两家公司均被法院列为被执行人,光彩集团还曾连续两年申请破产重组。

已经“爆雷”的建业地产也曾是中原银行第二大股东,持股比例一度高达7.75%。但随着房地产市场的低迷,建业地产遭受资金危机。2021年建业地产套现自救,不过双方依然“藕断丝连”。2021年末还有“中原银行意向为建业集团提供不超过100亿元的综合融资服务”的消息出现。

中原银行的地产风险敞口可以从年报的不良率中体现。2022年报显示,中原银行房地产业总贷款金额达到269.3亿元,其中不良贷款余额较2021年末增加10.2亿元,至15.7亿元;不良贷款率增加2.61个百分点,至5.83%。2023年半年报显示,中原银行不良贷款率2.19%,较2022年末增加0.26个百分点;拨备覆盖率150.51%,较2022年末减少6.57个百分点。根据2023年报,中原银行不良率为2.04%,较2022年末的1.93%上升0.11个百分点。

深度捆绑地产业务的中原银行,在房企还款能力减弱的情况下,或将面临较大的风险敞口。众多股东被列为被执行人,这对中原银行的股价带来进一步的负面影响。在净利润下滑和高层变动频繁的不利影响下,中原银行将迎来巨大考验。